מי אמר תספורת ושכח לבדוק מח"מ?

בן שפס ויובל רכניץ, IBI TRADEיב תשרי, תשעה06/10/2014שווה להכיר – מאמר מתוך "המדריך לשוק ההון של IBI TRADE". מי אמר תספורת ושכח לבדוק מח"מ?

תגיות:מחמבורסהכסףכספים

אגרות החוב הנסחרות בתל אביב הפכו בשנים האחרונות למכשיר שלמדנו "לאהוב-לשנוא". אהבנו אותן מכיוון שהן אפשרו לחברות אפיק חדש לגיוס משאבים וסיפקו לנו ריביות אטרקטיבית. אנחנו שונאים אותן בגלל היקף החברות שפנו להסדר חוב (ותדירות הצגת הנושא בתקשורת). "תספורת" הפכה למילה שגורה בכל הסדר חוב - כל שנותר הוא להחליט על היקפה. הציבור מבין שגם חברות שאגרות החוב שלהן זוכות לדירוג אשראי גבוה, עלולות להגיע ביום מן הימים להסדר חוב, ולכן חושב פעמיים אם בכלל להשקיע בהן מלכתחילה.

מוגש מעת IBI בית השקעות – מתמחה במסחר עצמאי בבורסה, מסחר באופציות, ניהול תיקי השקעות, מוצרי גמל והשתלמות ועוד

האם זה הסיכון היחיד?

לצערנו, לא! סיכון נוסף שנעלם לעיתים רבות מעיני ציבור המשקיעים נובע מעליית ריבית במשק. כאשר כלכלות העולם יחזרו לצמוח, כלכלת ישראל תחזור, כנראה, לקצבי צמיחה משמעותיים, ובעקבות כך סביר שנראה את ריבית בנק ישראל חוזרת לעלות. סיטואציה זו עלולה ליצור למחזיקי האג"ח הפסדי הון כתוצאה מעליית תשואות מהירה באגרות חוב שברשותם. כדאי לזכור כי סביבת הריבית הנוכחית נמוכה ברמה ההיסטורית, לכן גדלים הסיכויים להתממשות סיכון זה בעתיד.

איזה אינדיקטור יש לבחון בהקשר של שינויים עתידיים בריבית?

האינדיקטור המהווה עבורנו מדד מקורב לרגישות מחיר איגרת החוב לשינויים בריבית במשק, הינו המח"מ (משך חיים ממוצע של אגרת חוב). במילים אחרות ומסובכות יותר (הגדרה פורמאלית): הממוצע המשוקלל של הזמן עד לפירעון האיגרת, תוך התייחסות לריביות המשולמות לאורך חייה ופירעונות הקרן.

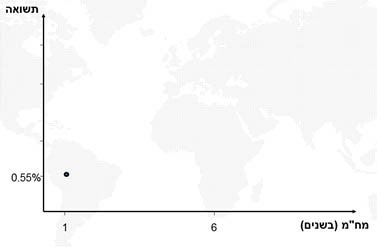

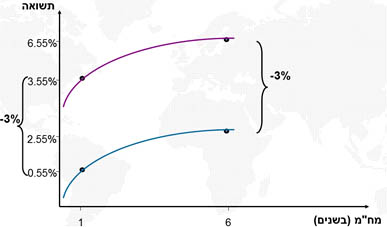

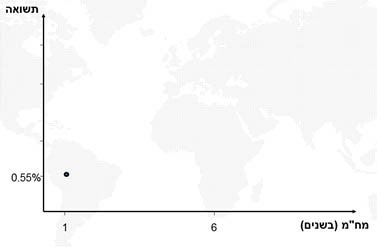

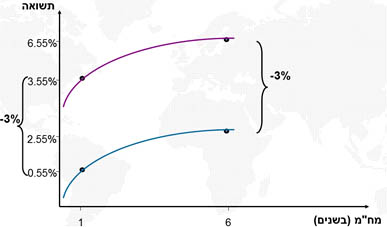

לדוגמא, בואו נניח שהתשואה לפדיון על איגרת חוב ממשלתית בעלת מח"מ של שנה, הינה סביב ה- 0.55% (כפי שמוצג בתרשים המצורף).

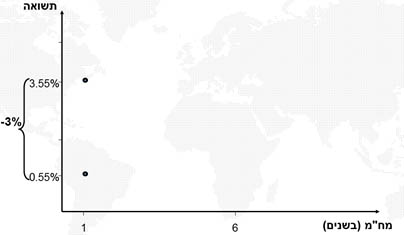

בנקודת זמן זו אנו מחליטים להשקיע באיגרת המדוברת (בעלת מח"מ של שנה) ו"ליהנות" מתשואה "מדהימה" של 0.55%. מספר שבועות לאחר רכישת האיגרת, נגידת בנק ישראל מזהה ב"פתאומיות" כי המשק הישראלי צומח באופן מרשים והאינפלציה מרימה ראש (סיטואציה שאנו רחוקים ממנה כיום). עקב כך היא מחליטה להעלות באופן מיידי את הריבית במשק ב-3%. כמובן, מדובר בדוגמה קיצונית, אך בחרנו בה כי היא יכולה להמחיש בבירור את הסיכון שבעליית ריבית עבור מחזיקי אג"ח בצורה הטובה ביותר.

במצב העולם החדש, במידה ונרצה למכור את איגרת החוב, לא נוכל למצוא קונה המסכים לרכוש איגרת המעניקה תשואה לפדיון של 0.55% בלבד, בזמן שאיגרות חוב אחרות מציעות תשואה גבוהה יותר. זאת משום שסביבת הריבית השתנתה (עלתה), לכן הדרך היחידה למכור אותה תהיה על ידי הורדת מחירה, וכתוצאה מכך התשואה לפדיון של האיגרת תעלה.

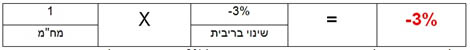

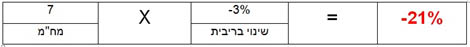

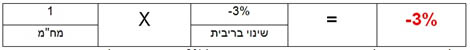

באיזה שיעור ירד מחיר איגרת החוב במצב קיצוני זה? פה נכנס כלל האצבע שבו נעשה שימוש במח"מ:

כלומר נצטרך למכור את איגרת החוב בהפסד הון של 3% בקירוב. חשוב להדגיש כי במידה ונמשיך להחזיק את איגרת החוב עד פדיון, התשואה תישאר ותעמוד (עבורנו) על 0.55% בקרוב.

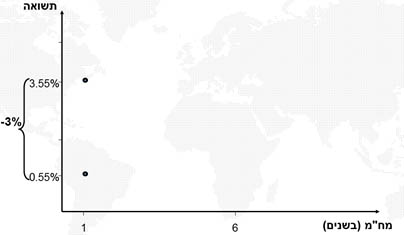

כעת בואו נניח שהחלטנו לקנות איגרת חוב ממשלתית עם מח"מ של 7 שנים (במקום האיגרת הקודמת), בעלת תשואה לפדיון הנעה סביב 3.5%. במצב כזה הגדלנו את הסיכון לשינויים עתידיים בריבית, ולכן אנו דורשים תשואה לפדיון גבוהה יותר (כפי שמוצג בתרשים המצורף(.

באיזה שיעור ירד מחיר איגרת החוב במידה והריבית במשק תעלה ב- 3%?

נשתמש שוב בכלל האצבע שלנו:

כלומר, נצטרך למכור את איגרת החוב בהפסד הון של 21% בקירוב.

לסיכום, יש לתת משקל גם לסיכון עליית/ירידת ריבית וכדאי להתמקד לא רק בסיכון הנובע מיכולת ההחזר של החברה שהנפיקה את איגרת החוב. אם אנו צופים עליות ריבית - נירתע מרכישת איגרות חוב בעלות מח"מ ארוך. במקרה של ריבית עולה, מחירן יפגע משמעותית ביחס לאיגרות חוב בעלות מח"מ קצר, לכן נרשום הפסדי הון, ולהיפך. עם זאת, פרמטר זה הינו בעל משמעות פחותה אם אנו מחליטים שהאיגרת שרכשנו תוחזק עד למועד הפדיון, כלומר עד סוף חייה.

אין בפרסום זה ובכל הכלול בו משום דבר פרסומת הפרסום מבוסס על מידע שדווח לציבור על ידי צדדים שלישיים כלשהם בו וכן על הערכות ואומדנים, שמטבע הדברים אפשר ויתבררו כחסרים או בלתי מדויקים או בלתי מעודכנים. פרסום זה הינו חומר מקצועי מסייע בלבד ואין לראות במידע המוצג בו כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים המוזכרים בו ולכן אין לקבל על סמך פרסום זה בלבד החלטות השקעה כלשהן. פרסום זה הינו למטרות אינפורמטיביות בלבד, ואין בו ובכל הכלול בו משום ייעוץ או הצעה או שידול או הזמנה לרכוש )או למכור( את ניירות הערך ו/או הנכסים הפיננסיים הנזכרים בו, ואין בו משום תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. IBI בית השקעות, עובדיו וחברי הדירקטוריון שלו לא יהיו אחראים לכל נזק, ישיר או עקיף, שיגרם, אם יגרם, למאן דהוא, כתוצאה מהסתמכות על פרסום זה. בית השקעות אי.בי.אי. מחזיק וסוחר עבור לקוחותיו ועבור עצמו בניירות הערך ו/או בנכסים הפיננסים העשויים להיות מסוקרים בפרסום זה, כולם או חלקם, והוא עשוי לפעול הן במגמת קנייה והן במגמת מכירה בכל אחד מניירות הערך ו/או הנכסים הפיננסים האמורים. פרסום זה הינו רכושו של IBI בית השקעות ואין להעתיק, לשכפל, לצטט, להפיץ או לפרסם בכל אופן פרסום זה או חלקים ממנו ללא רשות מפורשת, מראש ובכתב, של IBI בית השקעות

מוגש מעת IBI בית השקעות – מתמחה במסחר עצמאי בבורסה, מסחר באופציות, ניהול תיקי השקעות, מוצרי גמל והשתלמות ועוד

האם זה הסיכון היחיד?

לצערנו, לא! סיכון נוסף שנעלם לעיתים רבות מעיני ציבור המשקיעים נובע מעליית ריבית במשק. כאשר כלכלות העולם יחזרו לצמוח, כלכלת ישראל תחזור, כנראה, לקצבי צמיחה משמעותיים, ובעקבות כך סביר שנראה את ריבית בנק ישראל חוזרת לעלות. סיטואציה זו עלולה ליצור למחזיקי האג"ח הפסדי הון כתוצאה מעליית תשואות מהירה באגרות חוב שברשותם. כדאי לזכור כי סביבת הריבית הנוכחית נמוכה ברמה ההיסטורית, לכן גדלים הסיכויים להתממשות סיכון זה בעתיד.

איזה אינדיקטור יש לבחון בהקשר של שינויים עתידיים בריבית?

האינדיקטור המהווה עבורנו מדד מקורב לרגישות מחיר איגרת החוב לשינויים בריבית במשק, הינו המח"מ (משך חיים ממוצע של אגרת חוב). במילים אחרות ומסובכות יותר (הגדרה פורמאלית): הממוצע המשוקלל של הזמן עד לפירעון האיגרת, תוך התייחסות לריביות המשולמות לאורך חייה ופירעונות הקרן.

לדוגמא, בואו נניח שהתשואה לפדיון על איגרת חוב ממשלתית בעלת מח"מ של שנה, הינה סביב ה- 0.55% (כפי שמוצג בתרשים המצורף).

בנקודת זמן זו אנו מחליטים להשקיע באיגרת המדוברת (בעלת מח"מ של שנה) ו"ליהנות" מתשואה "מדהימה" של 0.55%. מספר שבועות לאחר רכישת האיגרת, נגידת בנק ישראל מזהה ב"פתאומיות" כי המשק הישראלי צומח באופן מרשים והאינפלציה מרימה ראש (סיטואציה שאנו רחוקים ממנה כיום). עקב כך היא מחליטה להעלות באופן מיידי את הריבית במשק ב-3%. כמובן, מדובר בדוגמה קיצונית, אך בחרנו בה כי היא יכולה להמחיש בבירור את הסיכון שבעליית ריבית עבור מחזיקי אג"ח בצורה הטובה ביותר.

במצב העולם החדש, במידה ונרצה למכור את איגרת החוב, לא נוכל למצוא קונה המסכים לרכוש איגרת המעניקה תשואה לפדיון של 0.55% בלבד, בזמן שאיגרות חוב אחרות מציעות תשואה גבוהה יותר. זאת משום שסביבת הריבית השתנתה (עלתה), לכן הדרך היחידה למכור אותה תהיה על ידי הורדת מחירה, וכתוצאה מכך התשואה לפדיון של האיגרת תעלה.

באיזה שיעור ירד מחיר איגרת החוב במצב קיצוני זה? פה נכנס כלל האצבע שבו נעשה שימוש במח"מ:

כלומר נצטרך למכור את איגרת החוב בהפסד הון של 3% בקירוב. חשוב להדגיש כי במידה ונמשיך להחזיק את איגרת החוב עד פדיון, התשואה תישאר ותעמוד (עבורנו) על 0.55% בקרוב.

כעת בואו נניח שהחלטנו לקנות איגרת חוב ממשלתית עם מח"מ של 7 שנים (במקום האיגרת הקודמת), בעלת תשואה לפדיון הנעה סביב 3.5%. במצב כזה הגדלנו את הסיכון לשינויים עתידיים בריבית, ולכן אנו דורשים תשואה לפדיון גבוהה יותר (כפי שמוצג בתרשים המצורף(.

באיזה שיעור ירד מחיר איגרת החוב במידה והריבית במשק תעלה ב- 3%?

נשתמש שוב בכלל האצבע שלנו:

כלומר, נצטרך למכור את איגרת החוב בהפסד הון של 21% בקירוב.

לסיכום, יש לתת משקל גם לסיכון עליית/ירידת ריבית וכדאי להתמקד לא רק בסיכון הנובע מיכולת ההחזר של החברה שהנפיקה את איגרת החוב. אם אנו צופים עליות ריבית - נירתע מרכישת איגרות חוב בעלות מח"מ ארוך. במקרה של ריבית עולה, מחירן יפגע משמעותית ביחס לאיגרות חוב בעלות מח"מ קצר, לכן נרשום הפסדי הון, ולהיפך. עם זאת, פרמטר זה הינו בעל משמעות פחותה אם אנו מחליטים שהאיגרת שרכשנו תוחזק עד למועד הפדיון, כלומר עד סוף חייה.

אין בפרסום זה ובכל הכלול בו משום דבר פרסומת הפרסום מבוסס על מידע שדווח לציבור על ידי צדדים שלישיים כלשהם בו וכן על הערכות ואומדנים, שמטבע הדברים אפשר ויתבררו כחסרים או בלתי מדויקים או בלתי מעודכנים. פרסום זה הינו חומר מקצועי מסייע בלבד ואין לראות במידע המוצג בו כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים המוזכרים בו ולכן אין לקבל על סמך פרסום זה בלבד החלטות השקעה כלשהן. פרסום זה הינו למטרות אינפורמטיביות בלבד, ואין בו ובכל הכלול בו משום ייעוץ או הצעה או שידול או הזמנה לרכוש )או למכור( את ניירות הערך ו/או הנכסים הפיננסיים הנזכרים בו, ואין בו משום תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. IBI בית השקעות, עובדיו וחברי הדירקטוריון שלו לא יהיו אחראים לכל נזק, ישיר או עקיף, שיגרם, אם יגרם, למאן דהוא, כתוצאה מהסתמכות על פרסום זה. בית השקעות אי.בי.אי. מחזיק וסוחר עבור לקוחותיו ועבור עצמו בניירות הערך ו/או בנכסים הפיננסים העשויים להיות מסוקרים בפרסום זה, כולם או חלקם, והוא עשוי לפעול הן במגמת קנייה והן במגמת מכירה בכל אחד מניירות הערך ו/או הנכסים הפיננסים האמורים. פרסום זה הינו רכושו של IBI בית השקעות ואין להעתיק, לשכפל, לצטט, להפיץ או לפרסם בכל אופן פרסום זה או חלקים ממנו ללא רשות מפורשת, מראש ובכתב, של IBI בית השקעות

הוסף תגובה

עוד מבן שפס ויובל רכניץ, IBI TRADE

עוד בנושא כלכלה וכספים